Perú se ha consolidado como un destino atractivo para inversionistas extranjeros, no solo por su potencial en sectores como energía, agroindustria o comercio, sino también por las oportunidades en el mercado financiero.

Sin embargo, al invertir en instrumentos financieros peruanos bonos, acciones, depósitos, fondos mutuos, entre otros, es fundamental comprender las obligaciones tributarias aplicables.

En esta guía, te explicamos qué impuestos podrían aplicarse, cómo se declaran y qué convenios existen para evitar la doble tributación.

¿Qué se considera una inversión financiera en Perú?

El término “inversión financiera” abarca todas las operaciones realizadas con el objetivo de generar rentabilidad a través de instrumentos financieros. Algunos ejemplos comunes:

- Compra de acciones en la Bolsa de Valores de Lima (BVL)

- Adquisición de bonos corporativos o soberanos

- Fondos mutuos o ETFs domiciliados en Perú

- Depósitos a plazo en entidades financieras locales

- Derivados financieros y contratos de futuros

¿Qué impuestos afectan a las inversiones financieras?

Las inversiones financieras están sujetas principalmente a los siguientes tributos:

| Tributo | Aplicación |

|---|---|

| Impuesto a la Renta (IR) | Se aplica sobre las ganancias generadas por intereses, dividendos o plusvalías |

| Impuesto a las Transacciones Financieras (ITF) | Aplica a movimientos bancarios (0.005%) |

| IGV (no aplica) | No aplica a instrumentos financieros, salvo servicios conexos |

Impuesto a la Renta sobre inversiones financieras

El Impuesto a la Renta en Perú se aplica dependiendo del tipo de renta generada y el domicilio del inversionista:

Inversionistas no domiciliados

- Ganancias de capital por acciones (en bolsa): Tasa reducida del 5% si se cumplen condiciones (transacciones en la BVL, mínimo flotante bursátil, etc.).

- Dividendos: Sujetos a una retención del 5%.

- Intereses de bonos: Tasa general del 4.99% para bonos emitidos bajo Ley del Mercado de Valores.

Inversionistas domiciliados

Deben tributar según las reglas generales del IR, con escalas progresivas y presentación de Declaración Jurada Anual.

¿Cuándo y cómo se declara el impuesto?

- Para no domiciliados, el impuesto se retiene en el momento del pago (ej. dividendos o intereses).

- En el caso de ganancias de capital, si no hay retención automática (venta privada), se requiere autodeclaración mediante Formulario Virtual 1665 de SUNAT.

- El plazo de declaración y pago varía según el hecho imponible, pero generalmente no supera los 30 días calendario desde la percepción de la renta.

¿Qué pasa si no cumples con tus obligaciones?

Incumplir con las obligaciones tributarias en Perú puede generar:

- Multas por no declarar o declarar fuera de plazo

- Intereses moratorios (1.2% mensual aprox. en 2025)

- Pérdida de beneficios fiscales o trato preferencial

- Problemas para repatriar utilidades o reinvertir legalmente

Convenios para evitar la doble tributación

Perú tiene firmados convenios para evitar la doble imposición (CDI) con varios países, lo que puede reducir o eliminar la carga tributaria sobre rendimientos financieros.

| País con CDI vigente | Beneficio tributario posible |

|---|---|

| Chile | Eliminación o reducción de retenciones |

| Brasil | Coordinación para evitar doble IR |

| México | Disminución de tasas sobre dividendos |

| España | Evita doble tributación en ganancias |

| Canadá | Retención reducida y créditos fiscales |

💡 Consulta siempre si tu país tiene un CDI firmado y vigente con Perú para aplicar los beneficios correctamente.

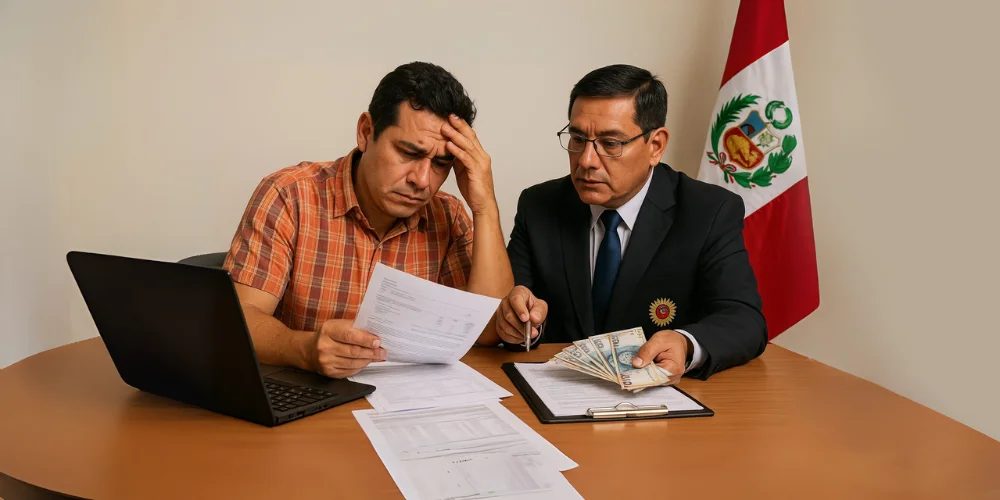

¿Tienes inversiones financieras en Perú y no sabes si estás cumpliendo tus obligaciones?

En Tito Peralta, ayudamos a inversionistas extranjeros a:

- Identificar su régimen tributario

- Calcular impuestos sobre rentas de capital

- Aplicar convenios para evitar doble tributación

- Cumplir con SUNAT sin errores ni sanciones

📩 Solicita hoy una asesoría tributaria especializada en inversiones financieras.